突然钱荒!各大银行跪求资金,利率飙至10%,危机再次席卷金融业

发布于:2017-06-21 来源:未知

风险管理FRM涵盖众多领域,在日益复杂和全球一体化的金融市场和商品市场中,有效的管理和控制风险的作用越来越大,无论是投资银行、商业银行还是证券公司、保险公司,都对加强风险控制提出了更高的要求,而随之带来的结果就是:金融风险管理专业人才的需求急剧增加。

FRM金融风险管理师是全球金融风险管理领域权威资格认证证书,由全球风险协会(GARP)设立。FRM已经得到华尔街和众多欧美著名金融机构、大型公司风险管理部门以及各国政府监管层和金融监管部门的认同,并已经成为全世界金融风险管理领域最权威的认证。银行人升职必备证书。

--前言

原标题:突然钱荒!各大银行跪求资金,利率飙至10%,危机再次席卷金融业

荒!

钱荒!

刚刚,中国银行业上演了惊心动魄的的48小时!

近日,消声匿迹的钱荒再次席卷金融业,传言各大银行到处跪求资金,中小机构更是出现了实质性违约,市场上一时风声鹤唳!

据21世纪经济报道,3月20日,市场多名交易员透露,周一全市场融出资金较少,包括中行、建行、交行和邮储在内的大行都在借钱。

截止到当天16:30之后,市场依旧有金融机构交易员还在跪求资金,而且只要是资金,不管期限,不管价格全都收。

一名农商行交易员表示,今天真的是从早借到晚,我们就借到了下午5点多,市场上有好几家小机构最后还是没借到钱出现了违约。

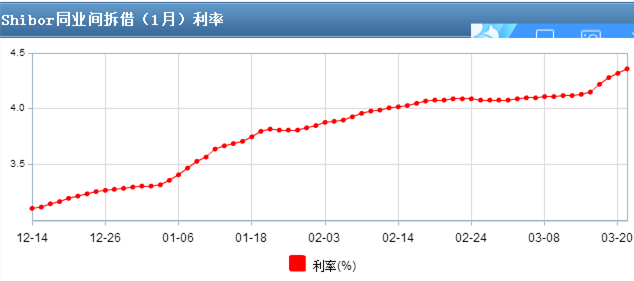

到了3月21日,更有机构已经彻底慌了,甚至以10%的价格融入当天的隔夜资金。而银行间的隔夜SHIBOR(银行间互借)利率一月期也爆涨3.86BP,报4.3558%,创了2015年4月17日以来新高。

真的是钱荒来得太快,就像龙卷风!!!

1

每次钱荒,都是央妈的测试

正常情况下,只要银行间缺钱就会造成隔夜SHIBOR(银行间互借)利率飙升,但缺钱到这种惨绝人寰的地步的,从2015年4月份以后,还是第一次。

钱荒怎么今年冷不丁的就再次上演了呢?

正所谓中国没有真正的钱荒,每一次钱荒都只是央妈的测试!

每到季度末和年度末考核的时候,银行总是很惆怅,而今年更是惆怅的三次方。

因为从去年下半年开始,央妈就已经盯上了银行这帮胆大包天的熊孩子,把考核指标MPA调高,调高,再调高。

➤2016年10月,央妈将银行的表外理财(即绝大多数非保本银行理财)纳入MPA的“广义信贷”考核。

➤2017年1月,又把银行的同业存单(比如银行间发行的记账式定期存款凭证)纳入MPA的“同业负债”一起考核。

MPA(宏观审慎评估体系)是一套打分体系,是央行掌控银行风险的窗口,用来区分谁是“乖孩子”、谁是“熊孩子”。

一旦发现有银行冒出风险,是熊孩子,就必然打屁股。

以往,非保本的理财产品一直是银行赚钱的重要渠道,央妈呢,对这事儿也是睁一只眼闭一只眼。所以这类理财产品都不纳入资产负债表,不受央妈的MPA考核。

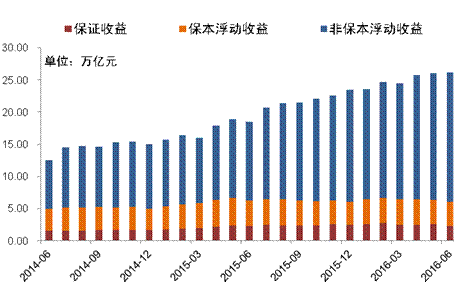

但这帮熊孩子确实太能造了,仅仅2年时间,从2014年6月到2016年6月,就将这种表外理财干到了20万亿的天量。

虽说这种理财亏损了由客户自己承担,但老百姓哪管这么多,我在你那买的5个点的理财,亏了就得找银行。

最后,这些理财的风险还是全部由银行担着。

所以,央妈经过深思熟虑,决定将这20万亿的理财纳入MPA考核。

而2017年3月底就是新的MPA体系第一次大考,于是各大银行开启了抢钱大战!

为了达标MPA考核,从去年10月至今为止,你能非常明显的感觉到银行的理财产品骤减,也能明显的感觉到银行在收缩贷款。

用农商行金融市场部人士的话说:“从去年开始,该行就主动下降主动负债规模,从总负债占比的30%下调至10%。不过为了达标MPA,还是会有压力。”

2

一月利息4.3%,市场流动性告急

而这位农商行金融市场部人士还说:“虽然这次钱荒和季末MPA考核有一定关系,但还是和市场的资金面偏紧关系更大;去年年末也是资金很紧,大家说过了年就好了,但其实过完年后资金面仍然是偏紧的;”

他的这个话有没有可信度呢?

我们看看银行间1月期的SHIBOR:

半年期的SHIBOR:

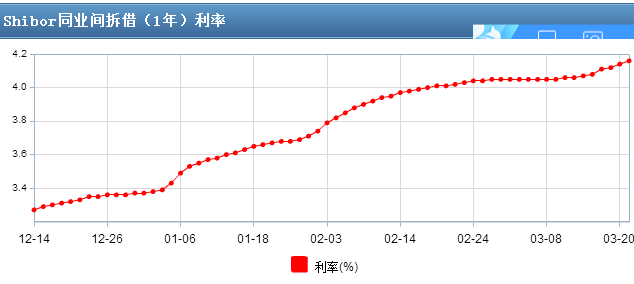

一年期的SHIBOR:

这是什么意思呢?就是说,银行找银行借钱,一个月期的都要4.3%的利息,足以可见市场有多缺钱。

年前的时候资金成本就非常高,没想到过完年,银行的资金成本还是一路的高歌猛进。

当流动性奇缺遇上加了理财产品的MPA考核,银行跪求资金并且发生违约就变得理所当然了。

3

表面风平浪静,实则波涛汹涌

表面上风平浪静,实际上波涛汹涌。

从去年12月份到3月美联储加息,好像央妈只象征性的加了两次逆回购,还算不上实质性加息。

但其实,我们银行的资金成本已经水涨船高,到了无法承受的边缘。

银行是百业之母,如今被逼到如此窘境,虽然一方面是自作孽,但更多的,是不得不让人担忧。

银行间如此高的利息成本,最后终究或多或少都要外溢到实体经济和个人。

面粉都涨了,面包的价格还能压多久?

有人可能要说了,资金偏紧就放水别,这么高的利息成本,嗷嗷待哺的银行能扛多久,实体经济又怎么承受得起。

要是这么简单就不会出现今天的钱荒了。可以说银行今天的处境就是央妈目前的缩影。

对内不敢宣布加息,怕给经济雪上加霜;对外又不敢放水,不仅被唾骂,还要和看空人民币的国内外投资者对赌。

银行间的高利息无疑就是央妈生生憋出的内伤。

4

银行钱荒,我们该何去何从

那银行发生钱荒,银行资金成本骤增对我们的投资有什么影响呢?

➤首先,非常短期的来说,现在金融业如此困难,银行求钱若渴,如果你手握大量现金,是不是应该高息拯救银行。

➤其次,如果你相信美联储今年还要继续加息,那国内的利率上扬将很难避免,在买理财的时候就要以短期为主,而债券就要找合适的时机选择做空。

➤再次,对投资类的资产,比如股票,房地产都要选择远离,市场上钱紧张了,殃及它们不可避免。

最后,金融市场盈利机会已经越来越难,甚至出现了机构杀机构的现象,大家小心使得万年船!

以下为文字实录:

今天原来跟我说9:10分讲到10点30,现在还有一个小时,我想把这一轮金融改革的趋势放到一个历史的纬度,放到经济背景的纬度,做一点探讨,谈一点自己作为研究人员的看法,供各位同学参考。

我们谈金融改革首先要问金融是干什么的,功能是什么,比如说诺贝尔奖获得者莫顿经常强调,金融是做什么的呢?

首先,最基本的功能,资金的媒介

这是最直接的,比如说同学们去募资金,复杂也复杂在这里、简单也简单在这里,四个字募、投、管、退,实际上这背后也是在资金供应方和需求方之间的媒介,同时实现资源配置。就是我们把手里有闲钱的金融资源拿过来,然后投到对经济增长有带动作用的企业地这就是资源配置。

第二就是风险的分散和风险转移

这也是金融很重要的功能,比如说小到,在古代要背银块、金块,路上不安全,现在刷卡就可以。同时,PE行业在技术进步方面支持技术创新、产业升级天然的风险分散功能,上市这种模式就会比银行贷款把风险集中在一家要好。

第三,价格的发现

通过每天的股票市场交易,这看起来是价格,实际上中国千千万万的交易者,是基于了其中大量的信息,昨天尾盘大幅下跌,这也是在特定的市场条件下反映出来的一个市场信号,其中流动性是市场非常重要的一个功能,比如大家经常会说我们中国的3万亿外汇储备,为什么一定要去买美债呢?为什么不能投一点我们大家的PE、VC那多牛啊?其中很重要的原因,就是因为外汇储备天然的要求高的流动性,而在全球的金融市场里面,能够有流动性的金融市场,3万亿美元那么庞大的投资进出很方便,而不引起大幅波动的,也大概就是美国的债券市场。随着这两年经济下行,很多做PE的同学也跟我说,投的企业哗哗利润往下滑。这个时候如果把股份转让,以种种原因卖出去,如果没有流动性也很难,这个时候在通行的条件下就有一种PE是专门投这种资的,就是所谓的压力资产、受压资产,这也是提供流动性金融体系的一个功能。

还有降低交易成本

我们讨论当前在中国的金融改革,要把它放到整个中国的发展模式上看,现在银行主导的中国金融体系,它是服务于追赶型、发展型的这个发展模式。在一个发展导向、追赶导向的增长模式上,经济增长的主要运作方式,就是政府通过规划,设定重点发展的行业、企业、地区,这个时候金融体系的主要功能就是,以比较低的成本,大规模的动员这些储蓄,把这些储蓄注入到这些重点发展的地区行业和企业里、大项目中,所以要保证这种高效率往往需要一系列的管制,比如说要利率管制,防止资金成本过高,要有牌照的管制,不能有过多机构争夺这些资源,还要有投向和额度的管制,保证那些机构投到那些领域。从总体领域看,我们在发展导向下的以最大效率的供应金融资源来发展,应该说是行之有效的。

作者|杨瑞

来源|财经三分钟(ID:qgq1818),中国原创财经评论第一媒体!

中国FRM考试网整理发布。版权归原作者所有。若需转载或引用,请联系原作者。感谢作者的付出和努力!

责任编辑:中国FRM考试网

Tags:

相关推荐

-

- 2017-03-06

- 金融风险